.webp)

Author

Jonathan Hobbs, CFA

Date

21 Jan 2026

Category

Education

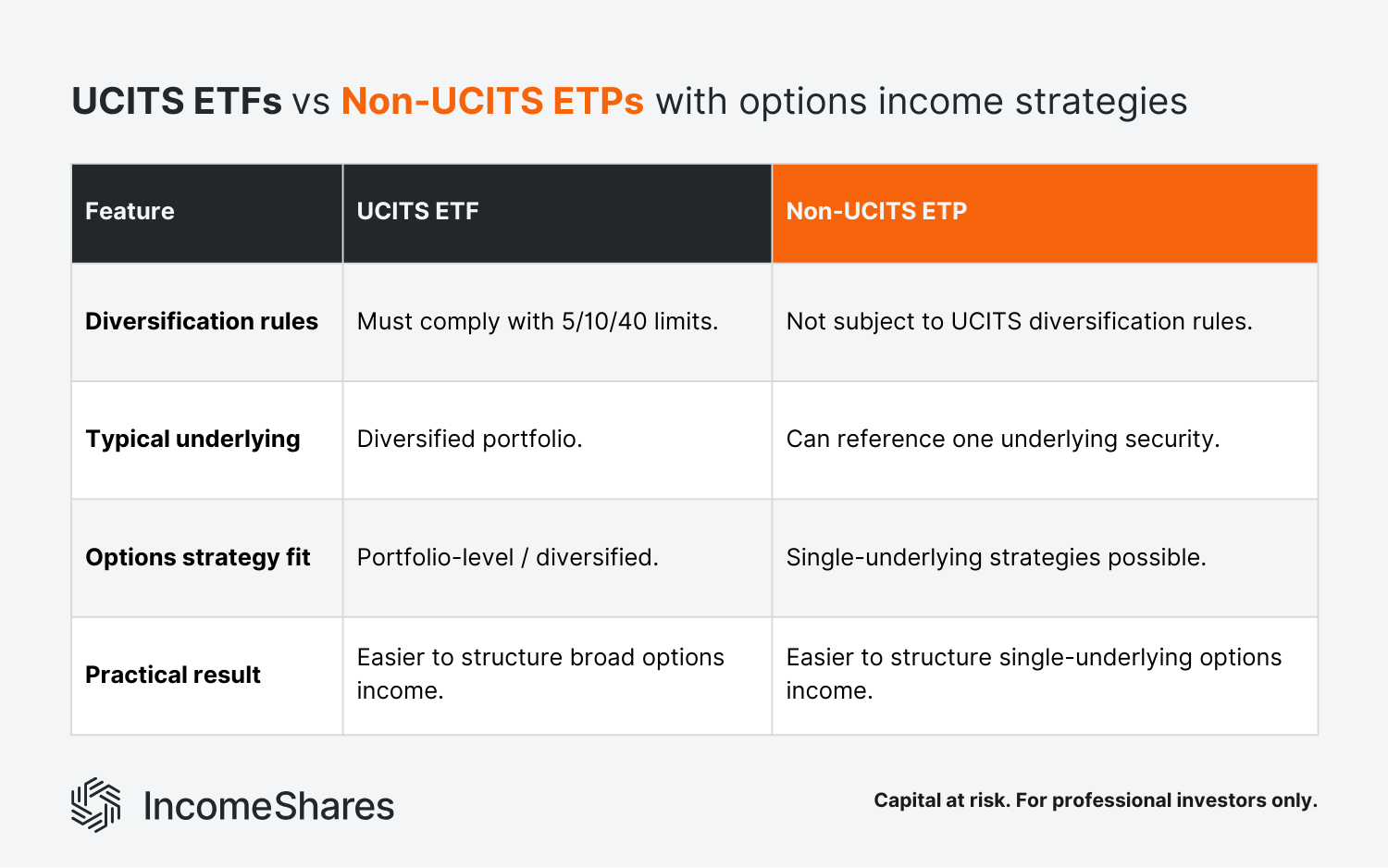

Options Income Funds in Europe – UCITS ETFs vs Non-UCITS ETPs

Your capital is at risk if you invest. You could lose all your investment. Please see the full risk warning here.

Several options income funds now trade in Europe and the UK. Investors can access them through UCITS ETFs (exchange-traded funds) and non-UCITS ETPs (exchange-traded products). This article maps out their key differences – and what they mean for income investors.

What is UCITS, and what are its rules for European funds?

UCITS stands for Undertakings for Collective Investment in Transferable Securities. It’s a European regulatory framework that governs how some investment funds operate across Europe and the UK. UCITS sets fund rules on diversification, liquidity, and risk control, rather than on specific investment strategies.

Fund concentration is a key constraint for UCITS funds. UCITS uses the 5/10/40 rule for fund diversification. It means a fund can’t put more than 10% of its assets into one investment (like a single stock or bond). And all investments above 5% can’t exceed 40% of the fund altogether.

How do UCITS rules affect options income funds?

Options income funds hold investments and sell call or put options with the aim of generating income. UCITS affects them in two main ways.

First, UCITS limits single-issuer exposure, not options themselves. UCITS allows funds to use options, including calls and puts. The problem starts when options concentrate exposure into one underlying investment. For example, UCITS doesn’t allow a fund to concentrate the portfolio in a single stock, like Tesla, and run an options strategy around it.

Second, UCITS enforces fund concentration limits all the time. UCITS doesn’t just check portfolios at launch. It checks them continuously as positions and exposures change. Options can increase exposure even if the underlying price doesn’t move much, which can push a fund over its limits. When that happens, the fund has to adjust or reduce positions to stay compliant.

Why some options income strategies use non-UCITS ETPs

Some options income strategies don’t fit UCITS requirements. UCITS forces diversification and caps single-issuer exposure, which rules out options strategies built around one underlying investment.

Non-UCITS ETPs can hold a single stock or asset and run an options strategy on that exposure. The wrapper matches the strategy, rather than forcing the strategy to fit the wrapper.

Examples: UCITS options income ETFs vs non-UCITS ETPs

UCITS options income ETF example: A UCITS options income ETF spreads its exposure across many underlying investments. The fund might hold a diversified portfolio of stocks or bonds, then sell options across that portfolio. No single investment breaches the 10% UCITS limit, and the combined positions stay within the 5/10/40 rule.

Non-UCITS ETP example 1: the IncomeShares Gold+ Yield ETP holds shares in the SPDR Gold Shares ETF (GLD). It then sells call options on those shares for income potential. GLD counts as a single investment under UCITS rules, so the strategy uses an ETP structure instead.

Non-UCITS ETP example 2: the IncomeShares S&P 500 Options ETP holds shares in the SPDR S&P 500 ETF Trust (SPY). It also sells put options on SPY with the aim of generating income. Even though SPY itself is made up of multiple stock holdings, it’s still one underlying ETF investment under UCITS.

Key Takeaways

UCITS rules don’t ban options strategies, but they do cap single-issuer exposure and force diversification.

That’s why many single-asset or single-ETF options income strategies use non-UCITS ETP wrappers.

UCITS ETFs tend to work best for diversified, portfolio-level options strategies, while ETPs can target one underlying investment.

Your capital is at risk if you invest. You could lose all your investment. Please see the full risk warning here.

Related Products:

Strategie

Barbesicherte Puts + Eigenkapital

Ausschüttungsrendite

52.46%

Strategie

Barbesicherte Puts + Eigenkapital

Ausschüttungsrendite

51.75%

Strategie

Covered Call

Ausschüttungsrendite

12.09%

Strategie

Basket of Income-generating ETPs

Ausschüttungsrendite

43.73%